Bienvenue sur L'Observatoire Crédit Logement / CSA

Crédit immobilier

La baisse des taux est rapide, 10 pdb environ par mois.

Les durées reculent doucement depuis un an, mais ne compense pas l'impact de la hausse du taux d'apport exigé, illustrant les conditions dans lesquelles des ménages faiblement dotés en apport (jeunes, primo accédants, emprunteurs modestes, familles nombreuses) ont été évincés du marché.

Mais un point de retournement du marché des crédits immobiliers a été franchi en février-mars avec le retour de la profitabilité sur les nouveaux crédits, annonçant un rebond au cours de l’année 2024.

Taux moyen

3,99%

3,90 % en mars

| 15 ans | 20 ans | 25 ans |

| | | | | | |

| 3,74 % | 3,82 % | 3,91 % |

Durée

247 Mois

|

La durée moyenne des crédits octroyés baisse doucement |

Activité des marchés

|

Fort rebond entre décembre 2023 et mars 2024 |

Pour approfondir

LA PRODUCTION DE CRÉDITS REPREND DES COULEURS

La production de crédits a rebondi entre décembre et mars, avec un point de retournement du marché en février-mars, grâce à la meilleure profitabilité des nouveaux crédits accordés.

Néanmoins le paysage reste en demi-teinte : les taux des crédits reculent, mais l’accès au crédit n’a pas été desserré et les incertitudes économiques se renforcent. Côté demande, l’INSEE indique une intention des ménages pour la réalisation des projets plus favorable grâce au ralentissement de l’inflation.

Ce rebond est donc encourageant, mais la reprise va être lente. D’ailleurs elle n’est pas encore à ce stade perceptible sur les indicateurs trimestriels mais se fera plus visible au cours de l’année 2024.

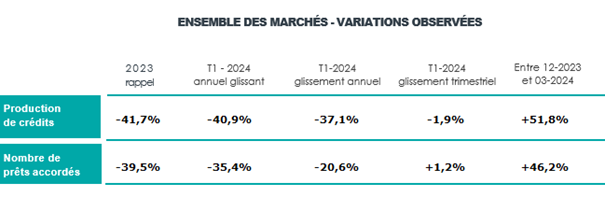

2023 : 2023 / 2022

T1-2024 annuel glissant : d'avril 2023 à mars 2024 par rapport à la période d'avril 2022 à mars 2023.

T1-2024 glissement annuel : T1 2024 / T1 2023

T1 Glissement trimestriel : T1 2024 / T4 2023

Grâce à l'amélioration de la profitabilité, la production a commencé à se ressaisir pendant le T1-2024.

Et durant le T1-2024, la production a augmenté de 51.8 % entre décembre 2023 et mars 2024.

Taux moyen

1er trimestre 2024

3,99%

Moyenne sur l'ensemble des marchés

Les établissements bancaires ont adapté leur calendrier pour redynamiser le marché des crédits immobiliers dès le début de l’année, maintenant que la profitabilité de leur production de crédits est restaurée, notamment par une stabilité du taux de refinancement de la BCE pour le 7ème mois consécutif

| Prêts du secteur concurrentiel |

Taux moyen |

Sur 15 ans | Sur 20 ans | Sur 25 ans |

| Décembre 2023 | 4,24 | 4,11 | 4,26 | 4,35 |

|

Mars 2024 |

3.90 | 3.74 | 3.82 | 3.91 |

Durée

la durée moyenne des crédits recule doucement

247 mois

Ensemble du marché

- 2 mois depuis le 2ème trimestre 2023.

Parmi les candidats à l’accession de moins de 35 ans, 75.7 % ont bénéficié d’un prêt à plus de 20 ans au 1er trimestre 2024.

ACTIVITÉ

DES MARCHÉS

La production de crédits reprend des couleurs

Evolution de la production

Avec le ralentissement de l'inflation, les intentions de réalisation de projets importants se redressent. Et comme souvent lorsque les projets des ménages se font plus nombreux, la demande de crédits immobiliers rebondit, au-delà du rebond saisonnier habituel à l’approche du printemps : Tel fut le cas, par exemple, durant le 1er trimestre 2019.

Cette année la production de crédits a ainsi augmenté de 51.8 % entre le mois de décembre 2023 et celui de mars 2024 (+ 34.2 % en 2019, à la même époque)

COÛT RELATIF MOYEN

Le coût relatif qui avait baissé rapidement en 2023 se ressaisit : néanmoins, il s’établit à 4.0 années de revenus au 1er trimestre, contre 4.1 années de revenus il y a un an à la même époque. Le coût relatif se maintient pourtant à bas niveau, à celui de 2015, mais sans que cela ne permette encore au marché de rebondir : cette baisse du coût relatif est cependant équivalente à un recul des prix de l’immobilier de 11.7 % depuis décembre 2022 .

INDICATEUR DE SOLVABILITÉ

Alors que les prix des logements restent élevés, l’indicateur de solvabilité de la demande ne parvient pas à se redresser.

Identité observatoire

Créé en 2007, il propose une analyse précise du financement des marchés résidentiels en France.

L’Observatoire est né de la synergie entre Michel MOUILLART, Professeur d’Économie, Crédit Logement, société spécialiste de la garantie des prêts immobiliers aux particuliers, au service des banques et de leurs clients, et CSA Research, expert des études marketing et d’opinion, sur l’ensemble des secteurs clés de l’économie.

Les analyses réalisées par L'Observatoire s'appuient sur un portefeuille d’environ 250 000 opérations immobilières nouvelles garanties chaque année.

L’Observatoire Crédit Logement / CSA propose ainsi une analyse de l’évolution d’indicateurs moyens, sur des registres d’observation comparables et à structure de marché inchangée. Cette méthodologie garantit une cohérence d’ensemble et permet de traduire la réalité de l’évolution des marchés immobiliers.